3月15日,平安银行召开2023年度业绩发布会,党委书记、行长冀光恒在致辞中表示,“平安银行坚持金融工作的政治性、人民性,积极推进经营管理变革和战略迭代升级;零售业务深化财富管理和客户经营,深入践行金融高质量发展。“

私行业务作为零售业务“皇冠上的明珠”,发展倍受市场期待。从年报数据看,平安银行私人银行业务持续取得良好的市场表现,私行AUM与客户数等核心指标稳健增长,为零售业务的持续发展注入动力。

私行财富业务稳健增长,核心数据再创新高

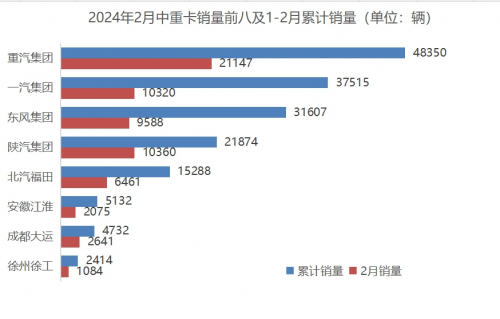

业绩报告数据显示,截至2023年12月末,平安银行管理零售客户资产(AUM)40,311.77亿元,较上年末增长12.4%,其中私行达标客户AUM余额19,155.15亿元,较上年末增长18.2%;财富客户137.75万户,较上年末增长8.9%,其中私行客户 9.02万户,较上年末增长12.0%。

其中,顶级私行业务、家族传承服务增速显著。2023年,协助客户新设立家族信托及保险金信托规模669.13亿元,同比增长22.5%。平安家族办公室服务自业务启动以来,服务客户数增长超770%,客户委托管理资产规模近千亿。

业务持续稳健发展的同时,平安银行私人银行注重对消费者权益的保障,落实客户适当性管理,将合适的产品提供给合适的投资者。平安银行私行财富业务通过对丰富的产品货架进行风险等级评定,及对投资者进行风险分级,从而实现根据投资者的风险承受能力提供风险等级相匹配的资产配置方案,并建立售前、售中、售后覆盖销售全流程的标准化销售行为管控机制。

打造全球资产配置,提供专业普惠的投顾陪伴

在净值化转型的大趋势下,全球资产配置重要性愈显,平安银行私人银行持续提升环球视野的产品策略与产品管理人甄别能力,为投资者带来更多样的收益来源和投资选择、最大化长期回报。

平安银行是国内最早引入海外投资产品的机构之一。截至2023年末,合作环球管理机构20余家,是多数外资管理人在国内开展业务的首选合作机构,有机会为客户提供全球优质的稀缺产品。

平安银行私人银行注重通过数字化、线上化能力建设,扩大财富管理服务客户的覆盖面,让大众客户也能享受专业的理财服务。目前,所有客户均可在平安口袋银行App上享受便捷的财富诊断服务,超七成的理财购买由客户在App上自助完成,认购起点低至1分钱。

近年来,市场持续震荡拉锯,客户更需要陪伴式的服务,希望了解波动背后的原因及配置建议。平安银行私人银行加大了对客陪伴内容的输出,邀请投顾线上云路演、直播,搭建客户和基金经理直接对话和沟通的桥梁,以更下沉的方式帮助广大客户和社会公众理解市场。

深化综合化经营,打造差异化权益服务

客群精准服务是私人银行业高质量发展的重要方向。平安银行私人银行通过细分客群,深化高端客群的综合经营,提升客户精准服务的能力。

经过3年发展,平安银行私人银行在业内首创的顶级私行服务体系,已呈现出贡献高、潜力大的特点。由顶级私行业务服务过的客户,户均营收、户均银保中收、户均银管均明显提升,产品配置也更优。

其中,在综合金融服务方面。强化公私联动,针对上市公司董监高、企业核心员工及企业经营,提供3大类10余项综合金融方案,包括股权激励、股份产品化服务等。持续发力企业家圈层平台“企望会”,为企业家提供一站式金融解决方案。

在权益服务方面。业绩发布会上,平安银行行长助理张朝晖表示,积极加强与集团子公司协同,围绕康养、高端医养、慈善等领域,持续搭建完善“金融+生活”服务体系,为客户提供“省时、省心又省钱”的服务,满足稀缺性非金融服务需求,构建起差异化竞争优势。

随着中国经济逐渐复苏,财富管理行业开启了专业化、高质量发展的新征程。展望未来,平安银行私行财富部总经理段军表示,平安银行私人银行和财富管理业务将紧跟国家在金融领域的方针政策,聚焦以客户为中心的发展理念,打造有温度的陪伴服务,不断提升客户体验,为客户、行业及社会创造更大价值。